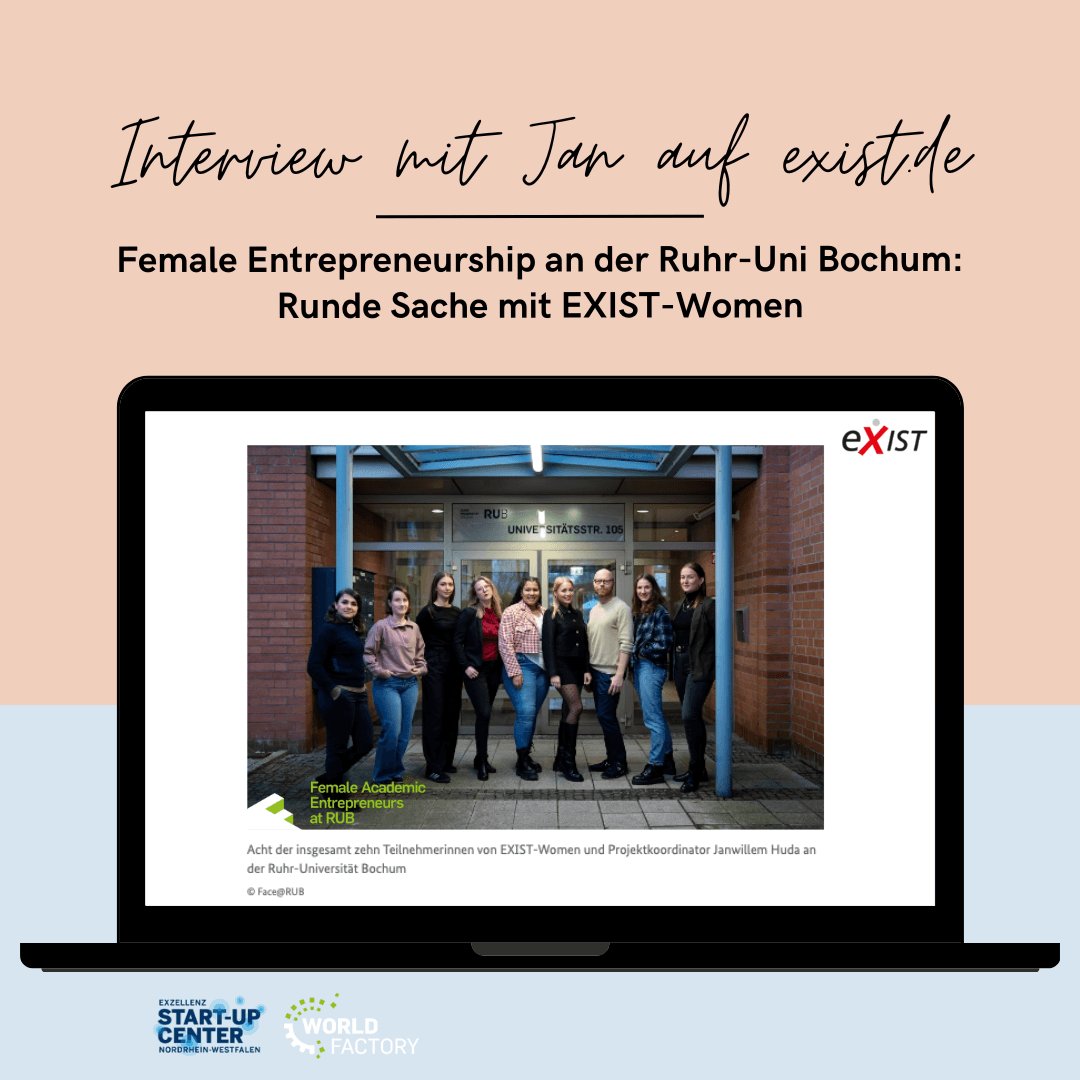

Was für ein schönes Interview mit unserem Janwillem zu unserer Arbeit im Rahmen des Förderprogramms EXIST-Women. Wir freuen uns sehr darüber – und sind mächtig stolz -, dass unser Angebot im Rahmen von EXIST-Women so gut ankommt.

EXIST ist ein seit 25 Jahren etabliertes Förderprogramm des Bundesministeriums für Wirtschaft und Klimaschutz, welches gründungsinteressierte Studierende, Absolvent*innen und Wissenschaftler*innen fördert. Dieses Jahr lief erstmalig ein spezielles Stipendium nur für Frauen an: EXIST-Women. Und dieses Angebot kommt gut an! Es gab nicht nur bei uns erheblich mehr Bewerbungen und Interessentinnen als verfügbare Plätze.

Bundesweit beteiligen sich aktuell 62 Hochschulen für Angewandte Wissenschaften und 48 Universitäten an dem Programm. Über 1.000 Studentinnen, Absolventinnen und Wissenschaftlerinnen nutzen die Förderung, um sich mit einer möglichen Karriere als Unternehmerin vertraut zu machen. Von 30 Bewerberinnen wurden zehn ausgewählt, die wir euch in einem Beitrag im Februar bereits etwas vorgestellt haben. Es sind drei Studentinnen, drei Absolventinnen, drei Wissenschaftlerinnen bzw. Absolventinnen mit Promotionsvorhaben und eine Teilnehmerin mit einem Ausbildungsabschluss. So vielfältig Alter und Ausgangssituation sind, so vielfältig sind auch die Gründungsideen.

EXIST-Women ist bei uns Bestandteil der breiten Angebotspalette von FACE und der WORLDFACTORY an der Ruhr-Uni Bochum. Den Teilnehmerinnen stehen also auch die zentrale Gründungsberatung sowie alle Coaching- und Betreuungsleistungen zur Verfügung.

Ihr wollt noch viel mehr über EXIST-Women und unser Programm erfahren? Vielleicht ist das Stipendium ja auch für euch spannend und passend? Dann schaut euch mal den Artikel hier an!

Wir danken dem Bundesministerium für Wirtschaft und Klimaschutz (BMWK) sowie dem Projektträger Jülich für die stets gute Zusammenarbeit und Unterstützung!

#FACEyourFuture #EXISTwomen #startup0234 #ESCnrw #StartupWomen #Gründungsförderung #Startups #WennDannHier